Czekałem niecierpliwie na ostateczną Strategię Rozwoju Rynku Kapitałowego, bo różnice między projektem a ostateczną wersją uchwały mogłyby pokazać dużo więcej niż sam dokument. I nie rozczarowałem się.

Dokument wieńczy 90 działań, które mają uzdrowić polski rynek kapitałowy. Przyznam, że już 60 z projektu przyprawiało o zawrót głowy. Czy to lista życzeń każdej z grup wpływów, które nad Wisłą mają często sprzeczne interesy, czy zwarty program z jasno określonym celem?

Zacząłem sobie, po ostatnim przerzucaniu winą za fatalną kondycję rynku kapitałowego, rysować mapę ewentualnych “nieporozumień” między uczestnikami rynku. Ale bardzo szybko stała się nieczytelna…

(wiem, wiem, to na brudno; do pomysłu jeszcze wrócę) pic.twitter.com/SXKAFg1Tu2— Przemek Barankiewicz (@Barankiewicz) June 21, 2019

Lektura ostatecznej wersji wskazuje jednak, że strategia ma ręce i nogi. Ale pod pewnymi warunkami:

- determinacja polityków do zmiany

- aktywny współudział instytucji rynkowych (kosztem walki o własne interesiki)

- superman wdrażający strategię, z jasno określonymi kompetencjami, szerokim wachlarzem narzędzi i ludzi

Z treści Strategii wnoszę, że autorzy są świadomi powyższych wymagań. Dobrze, bo nie będą potem mogli narzekać, że nie przewidzieli np. „oporu materii” czy rewolucji technologicznej. Przekonać do założeń powinni też uczestników rynku, który ciągle kołysze się w rytm taktów na Titinicu i ma chyba ostatnią szansę na uniknięcie zderzenia z górą lodową. Najtrudniej przekonać będzie inwestorów indywidualnych, ale tu nie pomoże nic innego, tylko systematyczna praca nad odbudową zaufania. I dużo cierpliwości.

Co zmieniło się w porównaniu z projektem?

- Doszła pominięta wcześniej tematyka związana ze zrównoważonym finansowaniem i ESG (zajmę się nią w osobnym tekście, bo na to zasługuje)

- Dyskusja z regulatorem musiała być gorąca, bo wprowadzono sporo zmian w wyzwaniach wobec KNF

- Mam wrażenie, że mniej ostro widać oczekiwania wobec rządu/skarbu państwa

- Nacisk na edukację

- Mnogość nowych instrumentów

- Jeszcze wyraźniej dostrzeżono rolę GPW, ale i wymagania wobec parkietu

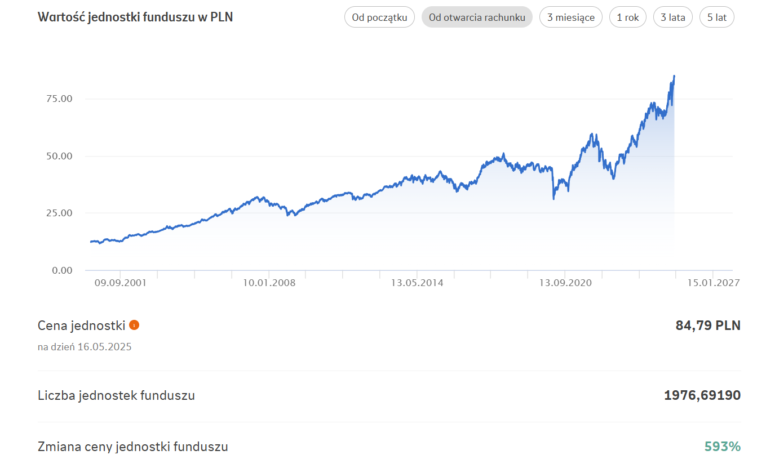

Sporo w dokumencie narzekań o wysokich kosztach pozyskania pieniędzy z rynku kapitałowego, ale zobaczmy, co się stało z tym zapisem:

Było:

Jest:

Punkt po punkcie (bazowałem na liście 90 działań z całego dokumentu)

3. Odpowiedzialni za SRRK raportują co kwartał do Rady Rozwoju Rynku Finansowego (baaardzo szerokie gremium – nie wiem, dlaczego takie ważne)

10. (wcześniej punkt 6) – GPW ma dbać o ład korporacyjny w spółkach, ale zrezygnowano z przyznania jej dodatkowych uprawnień w tym względzie (co było w projekcie). choć dodano punkt 38 (Stworzenie ram prawnych dla wzmocnienia egzekwowania zasad ładu korporacyjnego w spółkach notowanych na GPW)

11. (wcześniej punkty 7 i 8) – rząd ma zadbać o odpowiedni ład korporacyjny w spółkach skarbu państwa, ale znikło „przyjęcie przez rząd zasad ładu korporacyjnego dla giełdowych spółek skarbu państwa” oraz punkt o podwyższeniu w związku z tymi działaniami marnego wskaźnika cena/zysk dla tych spółek – to trochę niepokoi, w kontekście tego, jak obecnie skar państwa realizuje zasady ładu korporacyjnego w „swoich” spółkach

22. (zastępuje częściowo punkt 14) – KNF ma się sam zobowiązać do poprawy standardów postępowań (wcześniej miał mieć narzucone wymogi jakości świadczonych usług)

23. zastąpił punkt 15, ale pozbył się „strategi biznesowej” KNF

26. zastąpił punkt 18, ale zniknęły plany procedowania w języku angielskim przed KNF (choć w samym dokumencie są zalecenia, by ten język był respektowany)

17. zastąpił punkt 34, choć zniknęły plany wprowadzenia rejestru akcjonariuszy – są w samym dokumencie, choć towarzyszy im zapis o dostępie do informacji o akcjonariuszach z ponad 0.5 proc. kapitału (w projekcie nie było tego ograniczenia)

53. zastąpił punkt 37, ale usunięto zapis o uniemożliwieniu podatkowej kompensacji zysków/strat dla kontraktów CFD, FC i niektórych kryptowalut

59. zastąpił punkt 43, ale zniknęło zdanie o ustanowieniu przedstawicieli polskiego rynku kapitałowego za granicą

66. zastąpił punkt 44, ale skonkretyzowano, że chodzi o obligacje korporacyjnego

76. zastąpił punkt 52, ale znika wykorzystanie iXBRL (dlaczego?)

Zniknął punkt 57, który mówił o wprowadzeniu typu spółki startup w sektorze mały i średnich przedsiębiorstw

Nowinki

8. Dbanie o stabilność i przewidywalność regulacji – brawo

9. Zwiększenie odpowiedzialności pośredników w zakresie rekomendowanych inwestycji przez skuteczne środki egzekwowania prawa

18 i 19. Programy edukacyjne dla emitentów, inwestorów instytucjonalnych, pośredników, doradców oraz inwestorów indywidualnych, w tym przy wsparciu sektora gamingowego

20. Analiza zasadności wprowadzenia produktów oszczędnościowych adresowanych do Polaków niekorzystających z produktów bankowych (ambitnie, skoro te osoby nawet konta w banku nie mają)

24. Czasowe oddelegowywanie pracowników UKNF na staże i programy szkoleniowe w podmiotach nadzorowanych – to może być ciekawe

27-37 – ważne punkty dotyczące regulacji i KNF (odsyłam do dokumentu)

44. Wprowadzenie regulacji zapewniających efektywność w sytuacji upadłości uczestników rozliczających lub KDPW_CCP

63. Wprowadzenie prostych skarbowych produktów oszczędnościowych, także dla emigrantów, dystrybuowanych w formie aplikacji mobilnej (zastanawiająca szczegółowość zapisu)

64, 65, 72 – obligacje komunalne i rozwojowe, giełdy towarowe

67. Bardzo ważne, ale i dość szczegółowe, jak na wielką strategię – Ograniczenie wykorzystania metod wyceny bazujących na wewnętrznej stopie zwrotu dla niepłynnych obligacji.

71. Blockchain (choć można było śmielej, stawiając to przy KDPW)

74. Dążenie do przyciągnięcia do Polski przedsiębiorstw, które ze względu na restrykcyjne regulacje mogły przenieść swoją działalność za granicę (bez realizacji wielu z pozostałych punktów, mocno życzeniowe)

77. Ważne, bo coraz więcej instytucji traktuje MIFID II jako kulę u nogi i proste wytłumaczenie słabszych wyników finansowych: Wzmocnienie egzekwowania przepisów dyrektywy MiFID II z zakresu najlepszego wykonywania w celu ochrony inwestorów

86-90 – kwestie ESG, o których wspominałem

Teraz nic, tylko działać!