Po wynikach rocznych banków z grupy Leszka Czarneckiego przypomniała mi się moja niedawna praca zaliczeniowa na pierwszym roku studiów doktoranckich (UE we Wrocławiu). O pokusie nadużycia. Aktualne w każdym pokoleniu 🙂

Pracę przytaczam w całości. Wykorzystałem w niej fragmenty tekstów z najlepszego na rynku portalu Bankier.pl, który zatrudnia takich fachowców od bankowości, jak Michał Kisiel, Wojciech Boczoń czy libertarianin (mam nadzieję, że się nie obrazi) Krzysztof Kolany. I przepraszam za ciężki, uczelniany język (koszt oceny bdb;)

Kryzys finansowy, który w społecznej świadomości pojawił się we wrześniu 2008 roku, wraz z upadkiem banku Lehman Brothers, przypomniał, że to system finansowy, a nie zjawiska z realnej gospodarki, stanowi zarzewie globalnego załamania ekonomicznego. Potwierdził konieczność doregulowania rynku, na którym działają banki, jego główne podmioty i przedmioty tychże regulacji. Jednocześnie udowodnił, że żadna regulacja nie daje gwarancji bezpieczeństwa systemu i nie chroni jego uczestników przez efektami zawodności rynku (ang. market failures). Przeciwnie, istniejące unormowania budują asymetrię informacji i związaną z nią pokusę nadużycia (ang. moral hazard). Błędy państwa (regulacje to przecież państwo) i błędy rynku w sektorze finansowym idą zatem w parze. Przekonaliśmy się o tym blisko dekadę później także na polskim rynku bankowym. Początkowo był on beneficjentem słabego umiędzynarodowienia swoich operacji, przez co jedynie nieznacznie odczuł skutki upadku Lehman Brothers. Pewne zjawiska, wcześniej widoczne w rozwiniętych gospodarkach, dotarły jednak z opóźnieniem nad Wisłę, a w 2018 roku błędy rynkowe i regulacyjne trafiły na pierwsze strony polskich gazet. Zapalnikiem, jak zwykle był człowiek (w tym wypadku, urzędnik oraz przedsiębiorca), ale i system, w ramach którego podejmowali decyzje.

Błędy, które doprowadziły do problemów bankowego imperium Leszka Czarneckiego – o którym mowa powyżej – i związanego z tym kryzysu zaufania do instytucji nadzorujących, mogły wystąpić niezależnie od błędów państwa, a ich rezultat ostateczny (obecnie jeszcze nieznany) w przypadku braku regulacji mógł być znacznie bardziej bolesny dla klientów banków. Jak twierdzi Bogusław Fiedor, „mogą występować sytuacje, że błędy państwa jako regulatora stają się samoistnym źródłem zniekształceń w funkcjonowaniu rynków. Taka supozycja nie oznacza jednak akceptacji skrajnie liberalnej tezy, że błędy państwa są powszechnym, czy najczęściej występującym źródłem zniekształceń rynkowego mechanizmu koordynacji i optymalizacji”.

Błędy rynku a błędy państwa w sektorze finansowy

Termin „błąd rynku” jako pierwszy wprowadził do języka ekonomii F.M. Bator. Opisuje on sytuację, w której rynek nie prowadzi do efektywnej alokacji zasobów. To z kolei jest wykorzystywane jako pretekst o interwencji państwa na tym rynku. Pisał o tym m.in. wybitny Amerykanin Murray Rothbard, przedstawiciel szkoły austriackiej w ekonomii. Tymczasem błąd (zawodność) państwa w ekonomii występuje w sytuacji, gdy to władza publiczna nieefektywnie alokuje dobra i zasoby. To zjawisko jest często używane m.in. przez reprezentantów nowej ekonomii instytucjonalnej jako argument przemawiający za deregulacją rynku, gdyż zawodność państwa nie jest związana z nieefektywnością zastosowania konkretnego narzędzia, ale z systemową niezdolnością władz do wprowadzenia efektywnego rozwiązania problemu. Z drugiej strony, mechanizm rynkowy także nie prowadzi do efektywnej alokacji zasobów, co z kolei przemawia za interwencją państwa na rynku. Dowodami i przykładami na to są istnienie dóbr publicznych, efektów zewnętrznych (ang. externalities), niekompletność rynków, zawodność konkurencji i asymetria informacyjna.

Asymetria informacji (ang. asymmetric information) występuje w sytuacji, gdy jedna ze stron transakcji jest lepiej poinformowana niż druga. Termin nagłośnił amerykański ekonomista George A.Akerlof, który do zobrazowania zjawiska wykorzystał rynek używanych samochodów. Tylko sprzedawca wie, jak odróżnić pojazdy w lepszym stanie od tych gorszych, za oceanem określanym jako „cytryny”. Problem występuje także na rynku finansowym, gdzie najlepiej znany jest w branży ubezpieczeniowej, ale dotyka także segment bankowy, np. w sytuacji udzielenia kredytu. To kredytobiorca wie lepiej, czy będzie w stanie spłacić zobowiązanie. Bankier, oceniając ryzyko bankructwa klienta, dysponuje mniejszą wiedzą. Na dodatek, podnosząc stopy procentowe, by zrekompensować sobie to niesymetrycznie rozłożone ryzyko, przyciąga równocześnie coraz bardziej ryzykowne projekty. Antidotum staje się górny limit oprocentowania i odmowa udzielenia kredytu. Problem, o czym przekonuje m.in. historia rozwoju Getin Noble Banku, pozostaje jednak w sytuacji agresywnej polityki wzrostu i sprzedaży, która za cel stawia sobie rosnącą sumę bilansową, kosztem jakości struktury portfela kredytowego.

Z asymetrią informacji próbuje radzić sobie teoria agencji. Problem, opisany w 1976 roku przez Michaela Jensena i Williama Mecklinga, którzy skupili się na kosztach agencyjnych (ang. agency cost), stanowiących cenę, jaką przełożony (ang. principal) „płaci” za to, by agent działał w jego interesie. Koszty te obejmują także nierówny podział ryzyka związanego z asymetrią informacyjną. Na przykładzie wspomnianych Getin Noble Banku i Idea Banku, możemy mówić o wielu tego typu relacjach przełożony-agent.

- Regulator – Bank

- Bank – Audytor

- Akcjonariusze – Zarząd Banku (w tym wypadku ograniczone, ze względu na powiązanie głównego akcjonariusza z zarządem)

- Bank – Agencja Ratingowa

- Bank – Wierzyciele

- Bank-pracodawca – Sprzedawcy (agenci)

- Klienci – Sprzedawcy

a nawet – co stanowi efekt uboczny tzw. Afery KNF: - Władza (politycy) – Regulator

Skoro występuje problem agencji, występuje także związana z nim tzw. pokusa nadużycia (ang. moral hazard). Określenie rozpowszechnił amerykański noblista Kenneth Arrow, zmarły w 2017 roku, który badając rynek ubezpieczeń medycznych, doszedł do wniosku, że osoba chroniona przed ryzykiem (ubezpieczona) może zachowywać się inaczej, niż gdyby nie posiadała ubezpieczenia, czyli była całkowicie eksponowana na ryzyko. Termin moral hazard mocniej przebił się do świadomości społecznej wraz z wybuchem kryzysu finansowego w 2007 roku. To właśnie pokusa i wiara w ostatnią instancję, czyli rząd i bank centralny, sprawiła, że amerykańskie banki znacząco poluzowały standardy kredytowe. Łańcuch powiązań instytucje przerzucały ryzyko na kolejne ogniwa. Pośrednicy (brokerzy) spychali ryzyko na pożyczkodawców, pożyczkodawcy na banki inwestycyjne, te – poprzez sekurytyzację (np. ang. mortgage-backed security) – na inwestorów, inwestorzy stosując hedging na drugą stronę kontraktu, itd. Ryzyko nadużyć rośnie, gdy zarządzający pożyczkodawcami (głównie bankami) wierzą, że mogą udzielać ryzykownych kredytów i inwestować w ryzykowne instrumenty, gdyż w ostateczności uratują ich interesariusze, czyli regulator, rząd, wierzyciele, depozytariusze. Ratującym ratunek w ostatecznym rachunku opłaca się bowiem bardziej niż makroekonomiczne ryzyko niewypłacalności dużych instytucji finansowych. Dlatego amerykański rząd wpompował w spółki 700 mld USD, by ratować instytucje typu AIG. Opisywany kryzys finansowy udowodnił, że ostatecznie mieli rację, a status „za dużych, by upaść” sprawdził się w praktyce, za co ostatecznie zapłacili przede wszystkim podatnicy.

Wprowadzane na skutek kryzysu finansowego kolejne regulacje, oprócz pozytywnych efektów związanych ze stabilizacją sektora finansowego, doprowadziły także do rosnącej pokusy nadużycia. Dostrzegają to też krajowi ekonomiści. Paweł Niedziółka pisze, że „Istnienie pokusy nadużycia jest wyrazem swego rodzaju paradoksu. Indywidualna i instytucjonalna dbałość o stabilność powoduje bowiem zmianę zachowań podmiotów objętych ochroną tak, że katalizują one wzrost ryzyka destabilizacji finansowej. W tym kontekście pokusa nadużycia jest jednocześnie przyczyną i skutkiem niestabilności finansowej. Dlatego konieczne jest znalezienie złotego środka między inicjatywami zmierzającymi do wzmocnienia stabilności finansowej a eskalacją zjawiska pokusy nadużycia”. W Polsce pokusę nadużycia, niestety ex-post, dostrzegamy w początkowym okresie w instytucjach typu SKOK, a później m.in. w strategii dynamicznie rosnących banków, w tym Getin Noble Bank i Idea Banku. Dla równowagi warto dodać, że moral hazard dotyczy także pożyczających i depozytariuszy, co zobaczymy na przykładzie klientów wspomnianych dwóch banków.

Pokusa nadużycia na przykładzie banków Leszka Czarneckiego

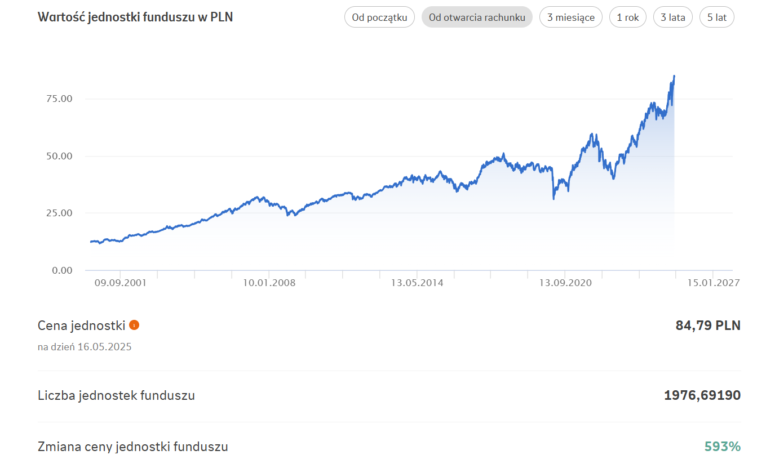

Jak na twórcę imperium przystało, Czarnecki dokonywał licznych podbojów. Począwszy od 2004 r. jego „łupem” padły Górnośląski Bank Gospodarczy, Bank Przemysłowy w Łodzi i Wschodni Bank Cukrownictwa. Kolejnymi prowincjami królestwa Czarneckiego stały się Open Finance i Noble Funds TFI (marka wykorzystana została do przemianowania Domu Maklerskiego Polonia na Noble Securities), inkorporowany zostaje ubezpieczyciel TU Europa. Nieudana przygoda z oferowaną przez Rosjan turystyką kosmiczną nie zniechęciła Czarneckiego od spoglądania na Wschód – jedną ze składowych części powstającego imperium jest zarejestrowana w obwodzie kaliningradzkim spółka Carcade. W kolejnych latach wschodnią flankę wzmocnią udziały w podmiotach z Ukrainy, Białorusi i Rosji. W rezultacie szybko rośnie suma bilansowa Getin Holding, pierwotnie spółki konsolidującej grupę, od 4,6 mld zł w 2004 roku, przez 31 mld zł w 2008 roku, do 62 mld zł w 2011 roku.

Holding rósł nie tylko przez przejęcia, ale i agresywną politykę sprzedażową. Najnowsza historia dotyczy oczywiście Idea Banku, który – jak wynika z opowieści klientów – bardzo agresywnie sprzedawał obligacje GetBacku tuż przed tym, jak windykacyjna spółka ogłosiła niewypłacalność. Obligacje GetBacku to jednak nie jest jedyny przypadek, w którym klienci firm Leszka Czarneckiego podnieśli głośny protest. Warto przytoczyć choćby historię tzw. “polisolokat”, na które namawiali klientów zarówno sprzedawcy w Open Finance, jak i w Getin Noble. Kolejny temat nieodzownie związany z firmami Czarneckiego to kredyty frankowe, w przypadku których “ruch oporu” stał się szczególnie silny. Jakkolwiek ze względu na osłabienie szwajcarskiej waluty problem stał się nieco mniej palący, to frankowy portfel ciążył i wciąż ciąży Getinowi, tak finansowo, jak i wizerunkowo. „Myślę, że dużym moim błędem był dość słaby dobór ludzi, którzy wdrażali w banku takie, a nie inne produkty. Mi też wiedzy nie starczało”, oceniał Leszek Czarnecki, przyznając tym samym, że padł ofiarą dylematu principal-agent.

Pokusie nadużycia paradoksalnie sprzyjała jej wprowadzanie nowych regulacji, mających stabilizować rynek bankowy. W starym systemie (obowiązującym do listopada 2008 roku) w 100 procentach gwarantowane przez BFG były tylko wkłady do tysiąca euro. Posiadacze depozytów powyżej 1000 EUR odzyskiwali 90 procent kapitału, ale tylko do równowartości 22,5 tys. EUR. Po upadku Lehman Brothers, Unia Europejska narzuciła krajom członkowskim jednolity system gwarancji wkładów bankowych osób fizycznych. Unijne wytyczne nakazały objąć pełną gwarancją wkłady do równowartości 50 tys. EUR. W grudniu 2010 roku próg ten został podniesiony do 100 tys. EUR.. Taka konstrukcja systemu sprawia, że większość deponentów nie dba o to, komu powierza swoje pieniądze. Całe ryzyko bierze za nich BFG. I płaci za brak rozsądku deponentów, nawet wypłacając odsetki. Jasno można tu mówić o zjawisku moral hazard wśród oszczędzających, lokując w bankach, które gwarantują najwyższe odsetki, nie patrząc na ryzyko. Widać to było także po wybuchu tzw. Afery KNF, gdy banki Leszka Czarneckiego skokowo podnosiły proponowane oprocentowanie lokat, chcąc powstrzymać odpływ środków pieniężnych.

Wspomniana KNF jest istotną stroną sytuacji wokół tzw. imperium Czarneckiego. Zaczęła zaostrzać wymogi kapitałowe dla banków. W ten sposób zmuszone zostały one do zwiększenia kapitałów własnych – najczęściej odbywało się to dzięki wypracowywanym zyskom, które nie trafiały na dywidendę. W ten sposób z dzielenia się zyskiem z akcjonariuszami zrezygnować musiano m.in. w PKO BP czy BZ WBK. W Getin Noble Banku nie było to jednak takie proste, ponieważ spółka nie generowała zysków. Kapitały zamiast rosnąć, spadały. Problemem były m.in. wspomniane złe kredyty, które bank odpisywał, a także musiał tworzyć na nie spore rezerwy. Jednocześnie grupa bankowa jest na tyle duża, że nadal zasługuje na miano „too big to fail”. Wykorzystał to Leszek Czarnecki, dodatkowo – celowo lub nie – upolityczniając przyszłość swojej grupy bankowej, oskarżając przewodniczącego KNF o korupcję, a obóz rządzący o próbę przejęcia prywatnego banku za symbolicznego złotego. W rezultacie regulator i bank centralny nie mają wyjścia – muszą pomóc topniejącemu imperium, by nie zostać posądzonym o celowe działanie na jego szkodę. Całość odbywa się jednocześnie przy dużej asymetrii informacji między właścicielem banków a regulatorem, klientami i akcjonariuszami spółek. Wspomniane upolitycznienie zmniejsza efekt wprowadzenia jeszcze innych regulacji bankowych, które – teoretycznie – powinny ograniczać pokusę nadużycia w relacji właściciel banku – państwo. Chodzi o unijną dyrektywę BRRD, wdrożoną w 2016 roku, m.in. za sprawą uchwalenia Ustawy z dnia 10 czerwca 2016 r. o Bankowym Funduszu Gwarancyjnym, systemie gwarantowania depozytów oraz przymusowej restrukturyzacji. To właśnie BFG, a nie KNF, jest w Polsce instytucją odpowiadającą za prowadzenie przymusowej restrukturyzacji (to określenie oznacza to samo, co uporządkowana likwidacja). Zgodnie z art. 174 ustęp 1. tej ustawy „Fundusz może wydać decyzję o przejęciu przez podmiot przejmujący, bez konieczności uzyskania zgody właścicieli, dłużników lub wierzycieli podmiotu w restrukturyzacji”. Jednak takie działanie powinno być prowadzone tylko w przypadku banków, które znajdą się w beznadziejnej sytuacji, a przeprowadzenie alternatywnych metod pomocy nie rokuje powodzenia. Oburzenie Leszka Czarneckiego na nagłaśniany tzw. „plan Zdzisława”, jak i złożone przez niego drugie zawiadomienie do prokuratury, według którego szef BFG „miał lobbować w KNF na rzecz doprowadzenia do upadłości Getin Noble Banku i odkupienia go za symboliczną kwotę przez inny bank”, wydaje się nietrafione.

Podsumowanie

Błędy rynku, związane z asymetrią informacji i pokusą nadużycia widać zatem na różnych poziomach – w relacji banki – Komisja Nadzoru Finansowego, banki – Bankowy Fundusz Gwarancyjny, banki – pracownicy, czy zarząd banku – mniejszościowi akcjonariusze. Problem agencji powstaje też w relacji bank – audytor (wątek rzekomego nacisku na audytora Getin Noble Banku ze strony regulatora). Hazard moralny dotyczy jednak także klientów banków Leszka Czarneckiego, czyli tzw. Kowalskich. „Powinniśmy wziąć na siebie odpowiedzialność za decyzje, które podejmujemy. Teraz mamy bowiem sytuacje, że tę odpowiedzialność coraz bardziej zrzucamy na państwo. Czyli na urzędników. Oni tworzą prawo, które ma nas chronić przed konsekwencjami naszych błędnych decyzji. Ale jednocześnie to prawo coraz bardziej nas krępuje, a najlepiej wychodzą na tym krewni i znajomi królika” – pisał w listopadzie 2018 roku portal Bankier.pl, wyjaśniając „aferę KNF”. O taką odpowiedzialność trudno, bowiem sami klienci banków ulegają pokusie nadużycia – zaciągając kredyt przekraczający ich zdolność finansową, nie uwzględniając przy tym ponoszonego ryzyka (na przykład, walutowego), ale także deponując w banku o wątpliwej kondycji finansowej swoje środki, skuszeni wysokim oprocentowaniem. W obu przypadkach swoją lekkomyślność usprawiedliwiając wiarą w ostatnią instancję, czyli państwo.