Zawsze mówiłem, że chcę coś zbudować dla drobnych inwestorów. Udało się z Finax. Właśnie ruszyła Europejska Emerytura, produkt który łączy pasywne, globalne portfele Finax (które już zapewne znacie) z dużo niższą opłatą i brakiem podatku Belki! Z tej radości wklejam po prostu cały komunikat prasowy 🙂

Ogólnoeuropejski Indywidualny Produkt Emerytalny (OIPE) jest już dostępny dla polskich inwestorów. Europejska Emerytura jest zwolniona z tzw. podatku Belki, ma niższe opłaty i opiera się na wielokrotnie nagradzanych portfelach globalnych funduszy ETF, zarządzanych przez Finax.

OIPE, jako dobrowolna i indywidualna forma inwestowania, uzupełnia trzeci filar emerytalny w Polsce. Ramy produktu oparte są jednak na unijnym rozporządzeniu z 2019 roku, co może go ochronić przed lokalnymi zawirowaniami politycznymi. Zaletą tego produktu jest jego mobilność na terenie Unii Europejskiej. Zmieniając miejsce zamieszkania, inwestor może kontynuować oszczędzanie na korzystnych zasadach.

Nowy produkt znajduje się pod stałym nadzorem regulatorów krajowych oraz Europejskiego Urzędu Nadzoru Ubezpieczeń i Pracowniczych Programów Emerytalnych (EIOPA). Maksymalna wysokość opłaty została ustalona na poziomie 1% wartości zarządzanych aktywów rocznie. Instytucje finansowe ubiegające się o zezwolenie na oferowanie OIPE muszą oszacować ryzyko i potencjalny zysk z oszczędności klienta na podstawie bardzo złożonych modeli matematycznych.

Pierwszą firmą w Europie, która uzyskała licencję na prowadzenie OIPE, jest Finax, słowacki robodoradca, którego „Europejska Emerytura” była dotąd obecna na Słowacji, w Chorwacji i Czechach.

– OIPE to jeden z najciekawszych produktów finansowych, który powstał w ramach UE. Zapewnia on przejrzystość i jednolite zasady inwestycji w całej Unii, której rynki działały dotąd w bardzo tradycyjny i rozdrobniony sposób. Wszystko po to, by zwykli obywatele wspólnoty zrozumieli i przekonali się do produktów emerytalnych, niezależnie od tego, w jakim kraju będą mieszkać i pracować. Miejsce Polski w tej układance jest szczególne. Przeprowadziliśmy drobiazgową analizę zachęt podatkowych na wszystkich 27 rynkach i Polska ma bardzo korzystne warunki, jeśli Polacy zdecydują się na pracę za granicą i wrócą do Polski na emeryturę. Jesteście również jednym z pierwszych rynków, który otworzył możliwość transferu produktów lokalnych (IKE), a tym samym otworzył konkurencję między graczami rynkowymi. To klient będzie ostatecznych zwycięzcą tej rywalizacji – z lepszym i tańszym produktem – tłumaczy Juraj Hrbaty, prezes Finax.

Na „Europejską Emeryturę“ w Polsce będzie można wpłacać trzykrotność przeciętnego miesięcznego wynagrodzenia, czyli maksymalnie 21 312 zł w 2023 roku. Limit wiąże się ze zwolnieniem inwestycji w ramach OIPE z podatku od dochodów kapitałowych. Oczywiście, o ile inwestor przedwcześnie nie wycofa środków.

Inną zaletą produktu Finax jest opłata, którą obniżono jeszcze poniżej standardowej opłaty 1,2% i nałożonego przez UE ograniczenia w wysokości 1% aktywów rocznie. W „Europejskiej Emeryturze“ wynosi ona 0,72% (0,6% dla Finax + VAT).

Portfel inwestuje automatycznie w globalne fundusze ETF denominowane w euro, ale wpłaty i wypłaty do OIPE możliwe są także w złotych.

–W indywidualnych produktach emerytalnych w Polsce oszczędza około milion Polaków. To ciągle zdecydowanie za mało. Wprowadzenie OIPE może to zmienić. Liczymy, że nie tylko uzupełni istniejące w Polsce produkty emerytalne, ale stanie się idealnym produktem na start inwestycyjnej przygody Kowalskiego i Kowalskiej. Łączy bowiem cechy pasywnych, globalnych portfeli Finax, opartych na coraz popularniejszych funduszach ETF, z wyjątkowo niską i przejrzystą opłatą oraz brakiem podatku Belki – uważa Przemysław Barankiewicz, kierujący polskim oddziałem Finax.

Unia Europejska wprowadzając OIPE kierowała się zmianami pokoleniowymi wśród inwestorów. Przyszli emeryci często zmieniają miejsce i kraje zatrudnienia, nie zawsze pracują na etacie, a produkty finansowe chcą mieć pod ręką, w swoim komputerze i smartfonie. „Europejską Emeryturę” możesz więc założyć w kwadrans, bez wychodzenia z domu. W każdej chwili możesz też wycofać środki lub zmienić dostawcę produktu.

Wprowadzane właśnie w Polsce OIPE opiera się w dużej mierze na rozwiązaniach już istniejącego lokalnego IKE, dlatego od dwóch lat Uniwersytet Ekonomiczny w Poznaniu, pod kierownictwem prof. Krzysztofa Waliszewskiego, prowadzi ogólnopolskie badanie posiadaczy IKE. Analizowana jest m.in. rentowność i zadowolenie z posiadanego produktu oraz oczekiwania dotyczące przyszłych OIPE.

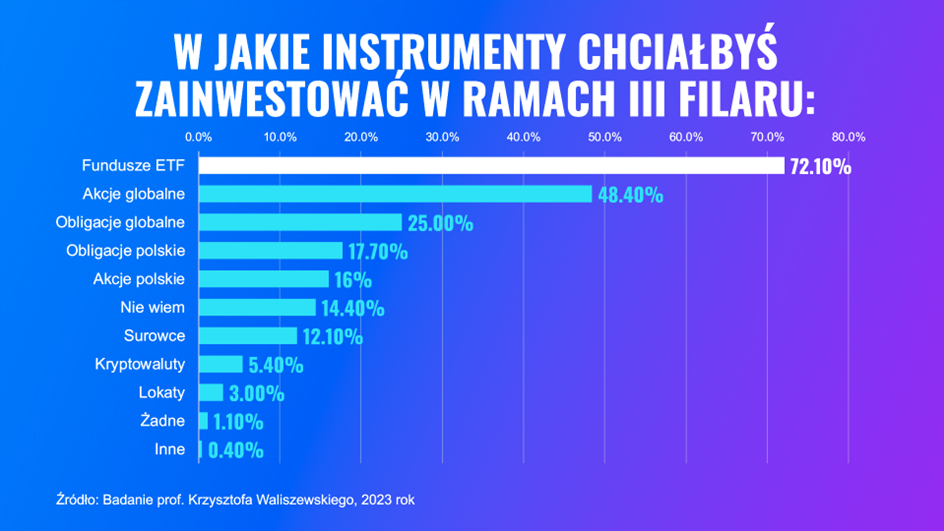

– W 2022 i 2023 r. ankietowani za najważniejszy czynnik przy prowadzeniu dobrowolnego produktu gromadzenia kapitału emerytalnego wskazali niskie opłaty, preferencje podatkowe i bezpieczeństwo środków. Wydaje się, że OIPE wychodzi naprzeciw tym oczekiwaniom. Pytamy też badanych, w co chcieliby inwestować w ramach europejskiego produktu. Okazuje się, że wygrywają fundusze ETF i akcje globalne – streszcza prof. Krzysztof Waliszewski, autor badań.

Bruksela zajęła się trzecim filarem emerytalnym w całej Unii, bo większość krajów boryka się z niekorzystnymi zmianami demograficznymi. Jeszcze dekadę temu świeżo upieczony emeryt otrzymywał średnio około 60% przeciętnego wynagrodzenia (to tzw. stopa zastąpienia). Komisja Europejska szacuje, że w 2060 roku stopa zastąpienia spadnie w Polsce do 25%. Dobrowolne, indywidualne programy emerytalne mogą poprawić sytuację, uzupełniając państwową emeryturę z ZUS.

– Pojawienie się w Polsce OIPE to dobry krok w stronę zbliżenia się poziomu życia naszych rodaków do średniej europejskiej. Już niedługo będziemy mogli oszczędzać nad Wisłą na podobnych korzystnych zasadach jak Niemcy, Hiszpanie czy Grecy. Jeśli do tego dołożymy, że OIPE powala nam inwestować za granicą, czyli zdywersyfikować ryzyko, to każdy kto już ma IKE czy IKZE powinien się poważnie nad tym nowym produktem zastanowić. Szczególnie, że musimy sobie otwarcie powiedzieć – emerytury wypłacane przez ZUS w przyszłości nie będą wysokie – komentuje dr Marcin Wojewódka, ekspert Instytutu Emerytalnego, były wiceprezes ZUS.

Unijne regulacje dotyczące OIPE sprawiają, że wymogi dotyczące portfeli (m.in. wysokie prawdopodobieństwo pobicia inflacji w długim terminie) doskonale realizować mogą tzw. produkty pasywne. Inwestowanie pasywne, czyli naśladowanie, a nie próba pokonania rynku, od lat zyskuje coraz większą popularność na rozwiniętych rynkach kapitałowych. Przemawiają za nim statystyki, z których wynika, że szanse na pobicie indeksu przez aktywnie zarządzany fundusz w perspektywie dekady nie przekraczają kilku procent. Ekspansję produktów pasywnych w Polsce wspiera Ivan Chrenko, najbogatszy Słowak, kontrolujący 52 proc. kapitału Finax.

– Wierzę w wizję Finax, że inwestowanie pasywne stanie się dominującą formą inwestowania. Fintech zmienia sposób zarządzania aktywami w Europie Środkowej, gdzie indywidualne inwestowanie na emeryturę ciągle nie jest powszechne. Tymczasem nasze rynki są do siebie bardzo zbliżone. Ludzie po obu stronach Tatr mają te same problemy – inwestowanie wydaje im się zbyt skomplikowane, za drogie, dla bogatych. Finax potrafił to zmienić na Słowacji. I wierzę, że zmieni to także w Polsce – komentuje Ivan Chrenko, największy akcjonariusz Finax.

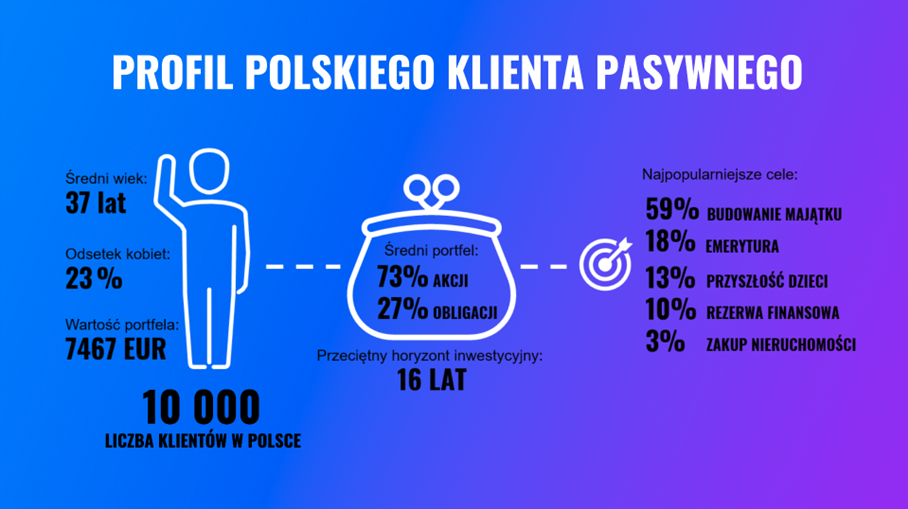

Jak wygląda przeciętny, jeden z dziesięciu tysięcy, klient Finax w Polsce?

Europejska Emerytura w skrócie:

Nowy produkt emerytalny Finax to pierwszy Ogólnoeuropejski Indywidualny Produkt Emerytalny (OIPE, ang. PEPP) w Polsce. Jest najnowszą częścią tzw. trzeciego filaru emerytalnego, bazującej na unijnych zasadach. Opiera się na rozporządzeniu Parlamentu Europejskiego z 2019 r., które w Polsce wprowadziła w życie ustawa z dnia 7 lipca 2023.

Jakie korzyści daje Europejska Emerytura, o której więcej na stronie europejskaemerytura.pl:

- Inwestowanie bez podatku

Od wypracowanego w OIPE zysku, jeśli spełnisz wymogi ustawowe (m.in. nie wypłacisz środków przed ukończeniem 60 lat), nie zapłacisz podatku od zysków kapitałowych (obecnie wynosi 19%).

- Niska opłata

Europejski ustawodawca ograniczył wysokość łącznej opłaty dla OIPE do maksymalnie 1% rocznie. W Finax zdecydowano się oferować ten produkt jeszcze taniej, pobierając opłatę 0,72% (0,6% + VAT) rocznie o wielkości aktywów.

- Portfele funduszy ETF z redukcją ryzyka

Portfele OIPE składają się z tych samych pasywnych, globalnych funduszy ETF, co tradycyjne portfele Finax, ale ze względu na długoterminowy charakter inwestycji dostępne są w tylko dwóch wariantach: podstawowym 100% akcji oraz alternatywnym, z 80% akcji i 20% obligacji. Zapewniają one też automatyczną, stopniową redukcję ryzyka na 10 lat przed emeryturą.

- Elastyczność

W każdej chwili masz dostęp do zgromadzonych środków i możesz je wypłacić, a w momencie ewentualnej śmierci podlegają one dziedziczeniu.

- Limity i transfery

W ramach OIPE możesz inwestować środki do kwoty ograniczonej limitem na każdy rok kalendarzowy – w 2023 roku wynosi on 21 312 zł. Limit ten nie jest jednak zależny od limitu wpłat dla IKE i IKZE (istniejące indywidualne produkty z III filaru emerytalnego), a na konto OIPE możesz też przenieść środki zgromadzone dotychczas na IKE poza ustalonym limitem.

- Mobilność

Przy przeprowadzce do innego kraju UE możesz kontynuować swoje wpłaty zza granicy lub otworzyć nowe subkonto u Twojego dostawcy.

- Podwójne bezpieczeństwo legislacyjne

Produkt bazuje na jednolitych zasadach dla całej Unii Europejskiej, a szczegółowe zasady doprecyzowane zostały w ramach polskiej legislacji.

Oczywiście, inwestowanie wiąże się z ryzykiem.

Jak sam odkłada na swoją przyszłość i jakie ma rady dla tych, którzy boją się inwestować

Jak sam odkłada na swoją przyszłość i jakie ma rady dla tych, którzy boją się inwestować